Publicado por Dashiell en http://www.elsentidodelavida.com

Click para ampliar.

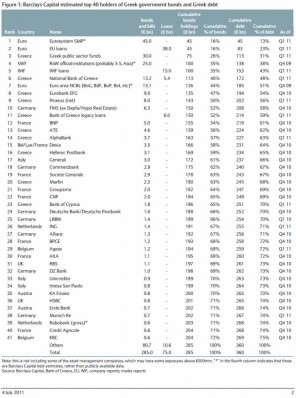

El análisis de las entidades e instituciones tenedoras de la deuda griega muestra que:

1.- De los 16 máximos acreedores de Grecia, 9 son bancos griegos.

2.- Los fondos públicos helenos (entre ellos el de la seguridad social) se han usado para comprar 30.000 millones de deuda lo que les convierte en el tercer mayor propietario.

3.- El máximo acreedor de Grecia es el Banco Central Europeo y el segundo la propia UE a través de su préstamo efectuado en 2010 para evitar el hundimiento de Atenas.

4.- Sólo aparece un banco alemán entre los 16 mayores tenedores de deuda helena, las entidades germanas se han deshecho desde enero del 2010 hasta junio del 2011 de más de la mitad de sus bonos griegos, menguando considerablemente su exposición a ese país, la misma política que están siguiendo para con España aunque a ritmos mucho menores.

2.- Los fondos públicos helenos (entre ellos el de la seguridad social) se han usado para comprar 30.000 millones de deuda lo que les convierte en el tercer mayor propietario.

3.- El máximo acreedor de Grecia es el Banco Central Europeo y el segundo la propia UE a través de su préstamo efectuado en 2010 para evitar el hundimiento de Atenas.

4.- Sólo aparece un banco alemán entre los 16 mayores tenedores de deuda helena, las entidades germanas se han deshecho desde enero del 2010 hasta junio del 2011 de más de la mitad de sus bonos griegos, menguando considerablemente su exposición a ese país, la misma política que están siguiendo para con España aunque a ritmos mucho menores.

5.- En ese estado de cosas el rescate griego del 2010 ha servido para comprar tiempo de forma que las entidades financieras, principalmente alemanas y francesas puedan soportar una posible reestructuración de las deudas helenas con fuertes quitas, no menores al 60% y para evitar el contagio al resto de naciones periféricas mientras continúan con las reformas exigidas desde la UE y siguen con la socialización de las pérdidas privadas de los bancos, ya sea a través de rescates directos o de dinero a intereses reales negativos.

Aparecen bucles de deuda: el BCE presta a las entidades financieras que a su vez prestan a países que a su vez financian al BCE, todo ello utilizando garantías interconectadas.6.- Grecia va directa al desastre y la salida del euro, probablemente ordenada, es casi irreversible aunque no va a solucionar sus problemas dado que:

a) Los propios bancos helenos son propietarios de entre 36 y 50 mil millones de euros de deuda de su país a lo que hay que añadir los 18 mil del Banco central griego.

Es decir las entidades financieras helenas son tenedoras de deuda por valor de entre el 23 y el 29% del PIB de su país, si Atenas decide hacer un default y/o vuelve al dracma los bancos griegos serían barridos puesto que no podrían afrontar sus deudas en euros.

Para evitar ese escenario los políticos helenos tendrían que rescatar a todo su sistema financiero y estabilizar la nueva moneda, en caso contrario sus ciudadanos perderían la totalidad de sus ahorros, un efecto que sufrirían particularmente las clases medias puesto que las altas y medias altas han estado sacando parte de su capital al extranjero.

El coste de ese saneamiento sería devastador para una economía desmoronándose.

Aparecen bucles de deuda: el BCE presta a las entidades financieras que a su vez prestan a países que a su vez financian al BCE, todo ello utilizando garantías interconectadas.6.- Grecia va directa al desastre y la salida del euro, probablemente ordenada, es casi irreversible aunque no va a solucionar sus problemas dado que:

a) Los propios bancos helenos son propietarios de entre 36 y 50 mil millones de euros de deuda de su país a lo que hay que añadir los 18 mil del Banco central griego.

Es decir las entidades financieras helenas son tenedoras de deuda por valor de entre el 23 y el 29% del PIB de su país, si Atenas decide hacer un default y/o vuelve al dracma los bancos griegos serían barridos puesto que no podrían afrontar sus deudas en euros.

Para evitar ese escenario los políticos helenos tendrían que rescatar a todo su sistema financiero y estabilizar la nueva moneda, en caso contrario sus ciudadanos perderían la totalidad de sus ahorros, un efecto que sufrirían particularmente las clases medias puesto que las altas y medias altas han estado sacando parte de su capital al extranjero.

El coste de ese saneamiento sería devastador para una economía desmoronándose.

b) Aunque no se ofrece el porcentaje respecto del total, los ciudadanos griegos que hubiesen comprado bonos de su país antes del 2010 verían desaparecer no menos del 70% de su inversión tras las quitas y/o la vuelta al dracma.

c) Los fondos públicos griegos (entre ellos los de la seguridad social) manejan 50.000 millones de deuda de su país, un 8% del total, lo que equivale al 13% del PIB heleno. En esta partida la solución es automática: los pensionistas que cotizaron euros pasarían a obtener dracmas con un 80% de valor menor.

d) Después de la reestructuración de la deuda, la salida del euro y el consiguiente corralito la economía griega vería cerrada la financiación externa por lo que necesariamente tendría que ajustar su balanza comercial (exporta la mitad de lo que importa) y su déficit, a diferencia de otras economías, la helena arrastra una fuerte dependencia energética, con lo que el precio del combustible supondría una factura desbocada difícil de recortar.

d) Después de la reestructuración de la deuda, la salida del euro y el consiguiente corralito la economía griega vería cerrada la financiación externa por lo que necesariamente tendría que ajustar su balanza comercial (exporta la mitad de lo que importa) y su déficit, a diferencia de otras economías, la helena arrastra una fuerte dependencia energética, con lo que el precio del combustible supondría una factura desbocada difícil de recortar.

.jpg)

0 comentarios:

Publicar un comentario